“Kladivo na inflaci”, které můžete mít i vy, zhodnocuje peníze v průměru o 14.1% ročně již od roku 1985!

Češi spoří více než v předchozích letech. Ukazují to data ČNB, podle kterých máme na bankovních účtech uloženo přes 2.5 bilionu korun. To je mimochodem dvakrát více než v roce 2014. Pokud nám ale našetřené peníze mají přinést užitek, tak nesmí ležet ladem.

Výpadky příjmů i nečekané výdaje mohou potkat každého. Pro takové situace bychom měli mít finanční rezervu ve výši alespoň tří měsíčních platů. Držet na bankovním účtu více peněz se ale příliš nevyplatí.

Úspory na běžných i spořicích účtech totiž požírá inflace.

Pozor, inflace!

Inflace je bez nadsázky největší nepřítel spoření. Vlivem inflace totiž dochází ke znehodnocení peněz.

Inflace je ekonomický ukazatel růstu cen spotřebního zboží a služeb. Inflace nám jinými slovy říká, o kolik procent zdražují běžné produkty v obchodech (potraviny, nápoje, oděvy, drogerie a další).

Jak je na tom s inflací Česko?

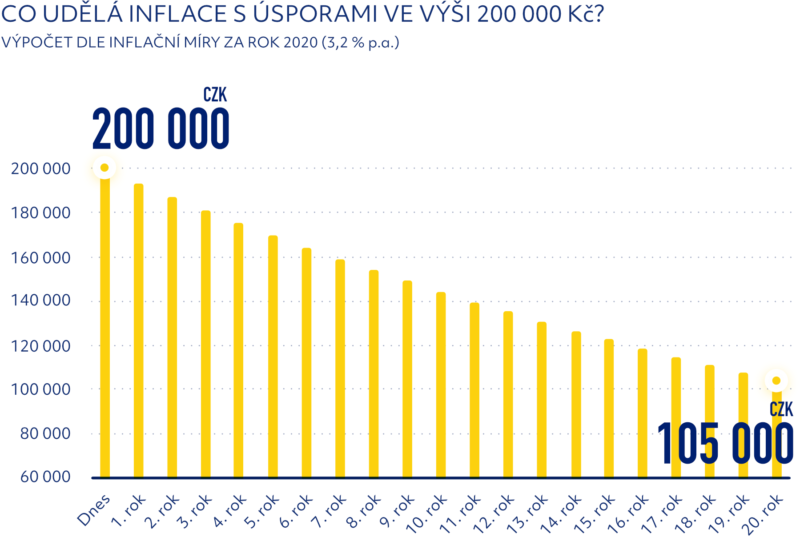

V roce 2020 rostly spotřebitelské ceny v průměru o 3,2 %. Dlouhodobý průměr za posledních 20 let se pohybuje kolem 2.2 %.

Při stávající míře inflace ztratí vaše úspory téměř polovinu své hodnoty za 20 let!

Realita je ale ještě horší, protože inflace zachycuje zdražování jen ve vybraných sektorech. Například masivní zdražování na finančním nebo realitním trhu inflace vůbec nezohledňuje.

Jak proti inflaci bojovat?

Běžné ani spořicí účty vám peníze před inflací neochrání, protože úroky jsou mnohonásobně nižší než míra inflace.

Existuje jediný způsob, jak peníze před inflací ochránit: Investovat!

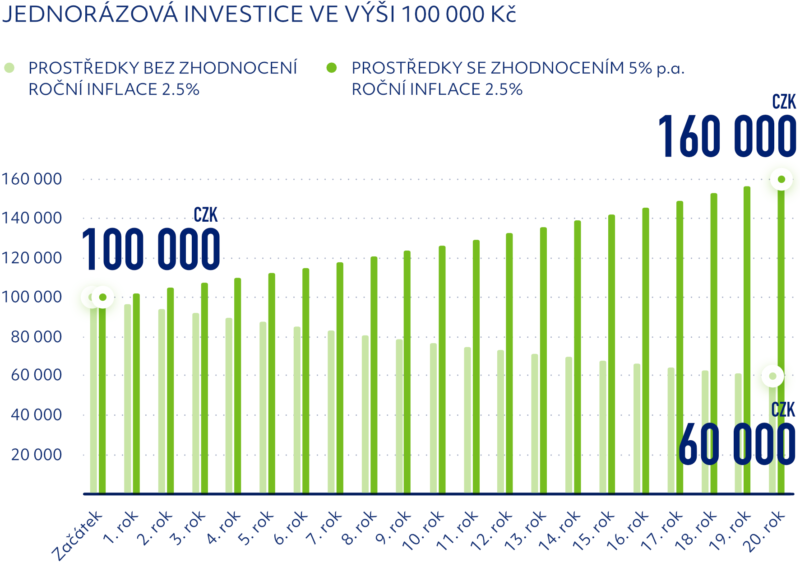

Podívejte se, jaký vliv má investování s ročním výnosem 5 % na vaše úspory:

Jak ale takového zhodnocení dosáhnout?

Největší zisky nabídnou akcie

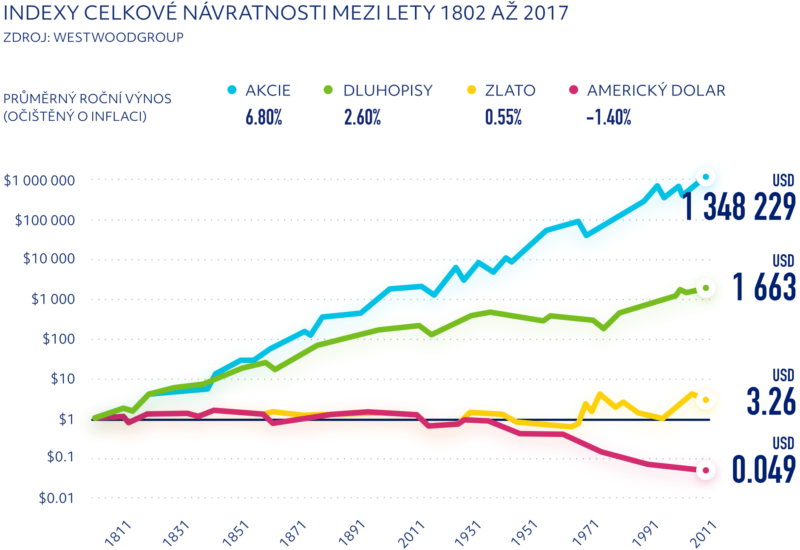

Z hlediska dlouhodobé výkonnosti jsou nejlepší akcie. Ukazuje to například srovnání tradičních aktiv z amerického trhu:

Akcie mají kromě vysoké návratnosti také dobrou likviditu, takže je můžete kdykoliv a bez čekání prodat. Výhodou je také nulová daň ze zisku při splnění tzv. časového testu (tj. nákup a prodej akcie dělí alespoň 3 roky).

Akciové indexy: kvalitní portfolio bez práce

Jednou z mála nevýhod akcií je vysoké riziko, ale i s tím se dá pracovat. Například tak, že peníze – a tím i riziko – rozložíte do několika různých společností.

A tady se dostávají ke slovu akciové indexy!

Co je akciový index? Zjednodušeně řečeno jde o součet více akcií dohromady, jejichž ceny index kopíruje. Pokud tedy investujeme do akciového indexu, investujeme tak nepřímo do všech akcií, které daný index obsahuje.

Akciový index je tedy statistickým údajem, který měří výkonnost akciového trhu nebo jeho části. Každý index obsahuje desítky až stovky akcií, které jsou v daném segmentu nejsilnější. Hodnota indexu se určuje podle toho, jak se mění ceny jednotlivých akcií.

Populární akciové indexy

| Popis | |||||

| Rok vzniku | 1985 | 1971 | 1957 | 1988 | 1994 |

| AAR* (od počátku) | 14.1 % |

10.4 % | 7.2 % |

8.3 % |

0.3 % |

| AAR* (posledních 10 let) | 19.1 % | 16.7 % | 11.3 % | 7.1 % | - 1.6 % |

| Největší roční zisk/propad | 102 / -42 % | 86 / -41 % | 38 / -38 % | 47 / -44 % | 58 / -48 % |

| Podíl ziskových roků | 83 % | 73 % | 72 % | 71 % | 50 % |

*AAR = průměrná roční výkonnost |

Investovat do indexu | Investovat do indexu | Investovat do indexu | Investovat do indexu | Investovat do indexu |

Proč investovat do indexů?

- Diverzifikace. Každý index sleduje desítky až stovky společností. Pokud se jedné z nich přestane dařit, vaši investici to neohrozí.

- Kvalitní portfolio. Jen 10 % fondů s vlastním portfoliem má lepší výsledky než populární indexy. Překonat burzovní indexy se jinými slovy nedaří ani zkušeným investorům, natož začátečníkům.

- Neustále aktuální. Složení indexů se pravidelně aktualizuje. Přibývají silné a rostoucí firmy, zatímco ty nejslabší musí pryč.

- Dostupné pro každého. Kdybyste chtěli nakoupit akcie stovek společností, potřebovali byste statisíce korun. Do indexů ale můžete zainvestovat i malou částku, třeba pětistovku.

Jak do indexů investovat?

Akciový index je statistický ukazatel a jako takový se obchodovat nedá. Existují ovšem investiční produkty, které výkonnost indexů kopírují. A pomocí nich můžete do indexů zainvestovat.

Nejznámější jsou indexové fondy (ETF) a finanční deriváty (CFD a futures).

Pokud vám tyto pojmy nic neříkají, nemusíte zoufat. Pro začátek stačí vědět, zda budete aktivně obchodovat nebo investovat metodou „kup a drž“:

Dlouhodobá investice do indexů

Pro dlouhodobé investice se hodí ETF fondy, které fungují na jednoduchém principu: Investor do fondu vloží peníze a správci fondu za ně nakoupí konkrétní akcie. Indexové fondy nakupují akcie podle indexů, takže investice do těchto ETF je de facto investicí do samotných indexů.

Krátkodobá investice do indexů

Pro krátkodobé spekulace (v řádu hodin až dnů) se používají CFD kontrakty. Ty se ovšem nehodí pro začátečníky, protože se obchodují s finanční pákou a představují tak vyšší riziko.

Spekulovat můžete také na pokles indexů, a to buď přes inverzní „étéefka“ nebo pomocí derivátů. Tím už ale zacházíme do detailů, které nás v tuto chvíli nemusí zajímat.

Pojďme si raději ukázat, jak investování do indexů probíhá v praxi.

Pro ukázku jsme vybrali brokerskou společnost XTB, u které seženete indexové ETF i CFD kontrakty. Tento broker navíc podporuje češtinu, platby v korunách a nabízí testovací demo účet, takže si všechno můžete nejprve vyzkoušet.

Návod Jak investovat do indexů u brokera XTB

- Vytvořte si účet u XTB prostřednictvím tohoto formuláře. Při registraci vyplníte osobní a kontaktní údaje, dotazník ohledně vašich zkušeností a krátký test.

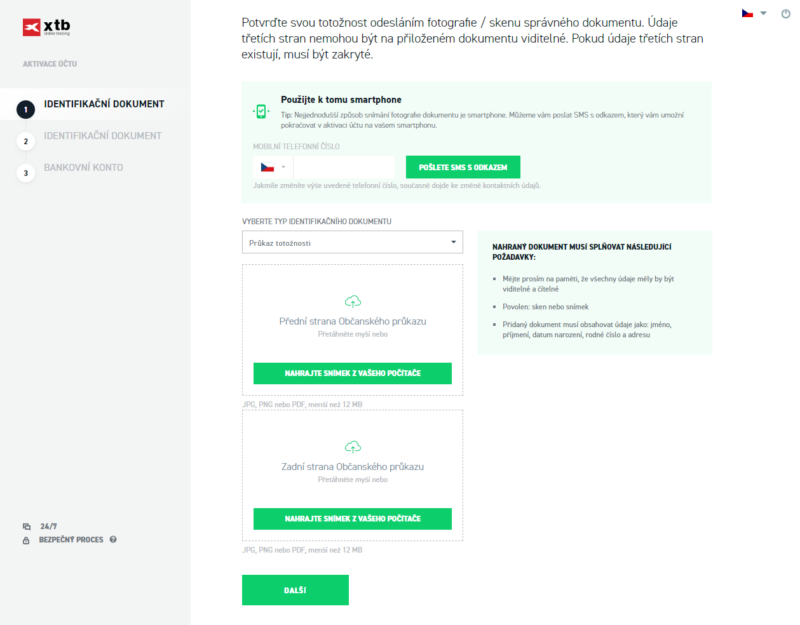

- Ověřte svoji totožnost. Abyste mohli začít obchodovat, musíte na účet nahrát kopie 3 dokumentů: dva doklady totožnosti (např. občanku, řidičák nebo pas) a doklad o vlastnictví bankovního účtu (např. výpis z účtu).

Ověřování klientů vyžadují evropské směrnice a předpisy (AML/KYC). Jejich cílem je zabránit nelegálním aktivitám, jako je například praní špinavých peněz. Ověření je součástí registrace u všech brokerů.

- Vložte na účet peníze. K dispozici je vklad kartou, bankovním převodem nebo přes PayPal. Platební metodu i velikost vkladu nastavíte v sekci

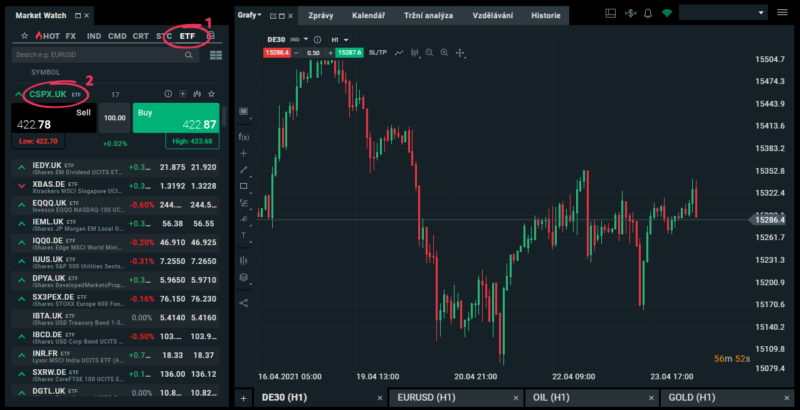

Vklad. - Otevřete obchodní aplikaci a v levém panelu zvolte instrument, který chcete koupit. Indexy můžete obchodovat přes

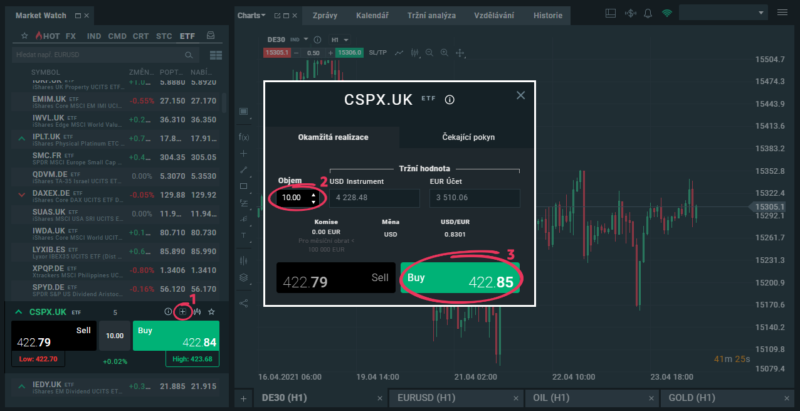

ETFneboIND(CFD na indexy). - Vytvořte nákupní objednávku pomocí tlačítka

Open ticket(symbol+). Otevře se okno objednávky, kde vyplníteObjem(velikost investice). - Potvrďte objednávku kliknutím na zelené tlačítko

Buy(koupit). Před potvrzením uvidíte nákupní cenu, poplatek a případně i směnný kurz. - Všechny svoje obchody najdete v okně

Otevřené pozice, kde uvidíte také aktuální zisk nebo ztrátu. Obchodní pozici ukončíte kliknutím na červený křížekx. - Výběr peněz z obchodního účtu se provádí přes záložku

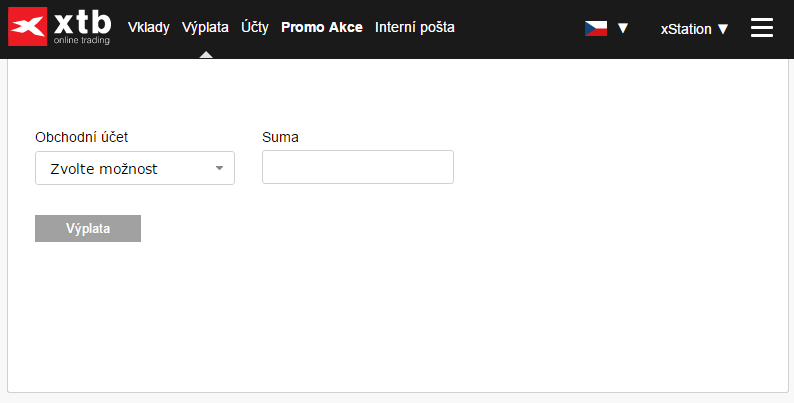

Výplata. Zobrazí se okno, kde zadáte požadovanou částku a vyberete obchodní účet, ze kterého peníze vybíráte. Žádost o výběr potvrdíte přes zelené tlačítkoOK. - A je to! Peníze se vám během několika dnů přičtou na bankovní účet.

My jsme vybrali ETF iShares Core S&P 500 UCITS, které kopíruje index S&P 500.

Investování do indexů vám kromě XTB umožní i další brokerské společnosti. Seznam nejlépe hodnocených licencovaných brokerů najdete v tabulce níže:

ROKU

- Investování do indexů přes CFD nebo evropské ETF

- Obchodování ETF bez komisních poplatků

- Platforma s pokročilým skenerem ETF, demo účet zdarma

- Kompletně v češtině, česká podpora, obchodování v CZK

- Na trhu od roku 2002, licence, vklady obchodníků pojištěny

- Investování do indexů přes futures nebo evropské ETF

- Obchodování vybraných ETF bez komisních poplatků

- Kompletně v češtině, česká podpora, obchodování v CZK, bez demo účtu

- Na trhu od roku 2008, licence, vklady obchodníků pojištěny

- Investování do indexů přes americké ETF nebo CFD

- Poplatek 0.02 USD za každou akcii ETF (minimálně $1.5)

- Web v češtině, obchodování v CZK, demo účet zdarma

- Na trhu od roku 2012, licence, vklady obchodníků pojištěny

Máte zkušenosti s obchodováním akciových indexů? Podělte se o ně v diskusi pod článkem!

Diskuze

Dobrý den, prosil bych zdroj pro graf: Akcie, dluhopisy, zlato, americký dolar. Obávám se, že je značně nesprávný. Děkuji předem za odpověď. Burian

Dobrý den,

odkaz na zdroj je uveden přímo nad grafem. Srovnání vychází z publikace Stocks for the Long Run od Jeremyho Siegela, v textu je použita jeho aktualizovaná verze, kterou publikoval v roce 2017 investiční fond Westwood.