Investování peněz pro začátečníky – kam investovat malé částky a kam miliony?

Máte volné peníze a přemýšlíte, jak je efektivně využít? Nebaví vás sledovat, jak úspory na vašem bankovním účtu ztrácí hodnotu? Pak je na čase začít investovat! Pojďme zjistit, proč má investování smysl, co obnáší a čemu by se investoři měli vyvarovat.

Mnoho lidí se domnívá, že peníze zhodnotí tradičními bankovními produkty. Ty jsou sice téměř bez rizika, avšak o nějaké efektivitě zde nemůže být ani řeč. „Výhodnější“ spořící účty dnes nabízí roční úročení kolem 1 %, takže nepokryjí ani meziroční inflaci, která v posledních letech opakovaně přesahuje 2 %.

Češi se investování spíše vyhýbají, což nejčastěji zdůvodňují tím, že investování nerozumí nebo na něj nemají peníze. Z průzkumu pro společnost UniCredit Bank ovšem vyplývá, že 86 % Čechů má možnost investovat alespoň pár stovek korun měsíčně. Jen polovina z nich toho ovšem využívá. Češi jsou zkrátka stále přesvědčeni o tom, že investování je jen pro bohaté a zkušené, což už ale dávno neplatí.

Riziko, výnos a likvidita

Investoři chtějí vydělat peníze, takže očekávají určitý finanční výnos. Zároveň ale podstupují riziko, že výnos nikdy nezískají, nebo že investované peníze dokonce ztratí. Mezi výnosností a rizikovostí investice přitom existuje přímá úměra. Chcete-li tedy dosáhnout vysokého výnosu, musíte podstoupit i vyšší riziko. Nízké riziko naopak znamená i nižšími výnosy.

Jakožto investoři musíme hledat investice s nejlepším poměrem výnosnosti a rizika. Ze dvou investic se stejnou výnosností logicky vybereme méně rizikovou investici. Ze dvou investic se stejným rizikem zase vyřadíme tu, která nabízí nižší výnos. Do hry však vstupuje ještě jedna proměnná v podobě likvidity. Likviditu můžeme chápat jako schopnost rychlé přeměny investičního aktiva zpět na peníze. Vysoká likvidita nám umožní prodat investici rychle, levně, a hlavně za dobrou cenu. Nízká likvidita znamená, že prodej bude trvat déle, bude nákladnější (poplatky) a ještě musíme prodávat pod tržní cenou.

Od investice tedy očekáváme vysoký výnos (chceme vydělat peníze), nízké riziko (nechceme ztratit investici) a vysokou likviditu (potřebujeme kupce, až budeme chtít peníze zpět). Problémem je, že splnit lze jen dvě podmínky. V konečném důsledku tedy záleží na tom, jestli je investor zastáncem strategie konzervativní (prioritou je nízké riziko), dynamické (vyvážené portfolio) nebo agresivní (prioritou je výnos).

Očekávání versus realita

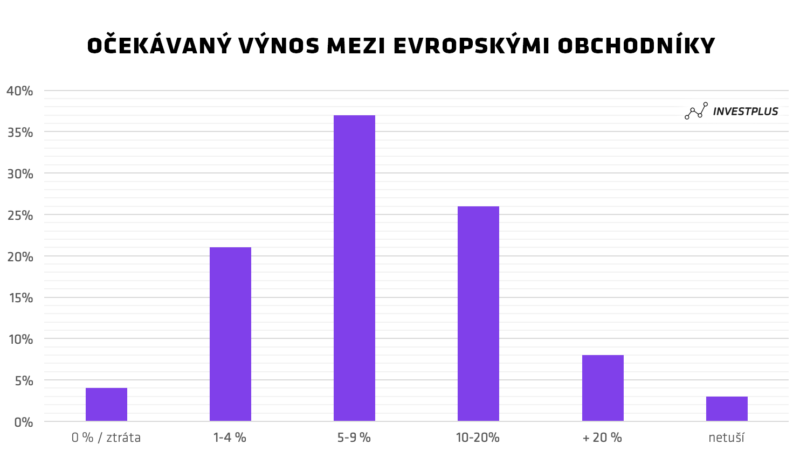

Zajímavé informace poskytla zahraniční studie (Schroders Global Investor Study; 2018), které se zúčastnilo přes 22 tisíc investorů z 30 zemí světa. Studie prozradila, že průměrně investoři očekávají výnos téměř 11 % ročně (s investičním horizontem 5 let). Představy jednotlivých respondentů se ovšem výrazně lišily.

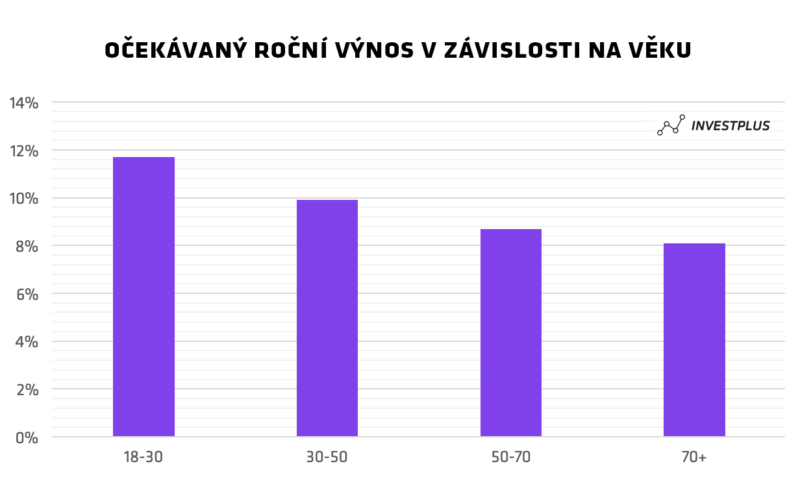

Zatímco někteří za úspěch považují roční výnos kolem 5 %, téměř osmina dotázaných uvedla očekávané zhodnocení nad 20 %. Evropští obchodníci se ovšem zdají být střízlivější, protože roční výnos nad 20 % očekávalo je 8 % z nich. Ze studie společnosti Schroders provedené o rok dříve navíc vyplývá, že větší očekávání mají mladí a nezkušení investoři. Zatímco investoři starší 70 let tedy očekávají roční vynos kolem 8 %, mladí ve věku 18-30 let chtějí získat až o 4 procenta více.

A jaká je realita? Jak si ukážeme níže, tak očekávání obchodníků (11 %) není nedosažitelné, avšak konzervativní metody obvykle nenabídnou výnos nad 5 %. To znamená, že pro roční výnos 11 % je potřeba více riskovat.

Kam mohu investovat své peníze?

Pojďme si ukázat, jaké možnosti se nabízejí pro investování přes internet. Garantované a státem pojištěné úrokové produkty (spořící účty, termínované vklady, stavební spoření, penzijní připojištění) ale přeskočíme. Tyto produkty mají své výhody a jistě jsou lepší než ukládání peněz pod polštář, avšak o nějakém investování zde nemůže být řeč.

Podílové fondy

Podílové fondy se často prezentují jako vstupní brána do světa investic. Jsou totiž poměrně jednoduché a investoři zde mají lepší představu o riziku i možném výnosu. Za peníze investorů fondy nakupují akcie, měny, dluhopisy či komodity, což zařizují zkušení správci fondu. Investoři pouze nakupují a prodávají podílové listy (=vkládají a vybírají peníze z fondu). Na českém trhu je dostupných přes 2000 podílových fondů, avšak ne každý je ziskový. Základem úspěchu je proto výběr vhodného fondu, který by měl zohlednit strategii fondu, dosažené výsledky, ale třeba i poplatky.

Dlouhodobá výkonnost podílových fondů je v průměru pár procent ročně. Meziroční výkonnost některých fondů je však značně nestabilní a pohybuje se od -20 do +20 %. I proto jsou fondy vhodné spíše pro dlouhodobé investory (investice na 3 a více let). Vyšší výkonnost (nad 7 %) obecně mívají akciové fondy, u kterých je ovšem i vyšší podíl ztrátových fondů. Nižší riziko (ale i nižší výnosy do 2 %) se pak připisují fondům peněžního trhu nebo zajištěným fondům.

Akcie

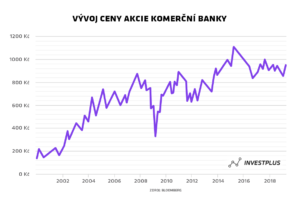

Akcie je typ cenného papíru, jehož držitel (akcionář) vlastní určitý podíl ve společnosti, která akcii vydala. Pokud si koupíte akcii společnosti ČEZ, stáváte se podílníkem společnosti a náleží vám tedy i část dosaženého zisku. Společnosti svým akcionářům proto pravidelně vyplácí dividendy. O tom, kolik peněz (a zda vůbec) bude společnost vyplácet, rozhoduje valná hromada (majoritní akcionáři). U českých akcií se dividendy vyplácí jednou ročně, přičemž pro získání dividendy je potřeba vlastnit akcii v tzv. rozhodný den.

Investování do akcií je vysoce rizikové, ale může být také vysoce výnosné. Hodnota dividendy se může pohybovat v řádu jednotek procent hodnoty akcie, takže jen z dividend lze investici zhodnotit třeba o 5 % ročně. Výnosnost akcií má však ještě jednu složku, kterou je hodnota samotné akcie, kterou můžete díky vysoce likvidnímu trhu kdykoliv prodat. Hodnoty akcií se meziročně mění až o desítky procent (jak kladně, tak záporně), avšak v dlouhodobém horizontu spíše rostou.

Akcie se obchodují na akciových burzách po celém světě. Přístup na burzu umožňují brokerské společnosti přes internetové platformy. Nákup, uložení i prodej akcií tedy probíhá přes internet.

Komodity

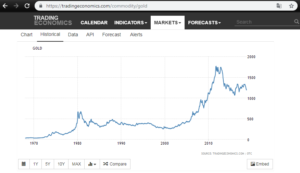

Když se řekne investiční komodita, většina z nás si vybaví zlato nebo stříbro. Komoditní burzy ovšem nenabízí jen drahé kovy, ale také průmyslové kovy, zemědělské produkty a nerostné suroviny v čele s ropou. Komodity mají jednu velkou výhodu – byly a vždy budou potřeba. Jejich hodnota je opodstatněná, obtížně se s ní manipuluje a komoditní trh je díky tomu lépe čitelný. Právě proto jsou komodity méně rizikové než akcie, ale také méně výnosné.

Mnoho lidí žije v mylném domnění, že komoditní investoři musí skladovat barely ropy v garáži nebo slitky zlata v šuplíku. Opak je ale pravdou, protože investoři s komoditami obvykle vůbec nepřichází do styku. Komoditní burzy fyzický odběr samozřejmě umožňují (proto také vznikly), ale tato možnost je pro investory nepodstatná.

Komodity se obchodují na komoditních burzách pomocí futures kontraktů s omezenou životností. Funguje to tak, že si vytvoříte obchodní účet, převedete na něj peníze a za ně pak nakupujete komoditní kontrakty. Například kontrakt zlata kopíruje burzovní cenu zlata. Kontrakt můžete kdykoliv prodat, nejpozději však do dne exspirace, abyste nemuseli komoditu skutečně odebírat nebo dodávat. Vše probíhá přes internet, přičemž při prodeji kontraktu získáte nebo ztratíte tolik, o kolik se změnila cena dané komodity (třeba zlata). Alternativní možností je nákup skutečných slitků drahých kovů, u kterých se ovšem přeplácí i desítky procent skutečné hodnoty.

Aktivní obchodování

Doposud jsme se zabývali jen dlouhodobým investováním. Skutečnou výzvou je ale intradenní obchodování, u kterého transakce trvají obvykle několik hodin. Předmětem obchodování mohou být akcie, komodity, měny, ale třeba i kryptoměny. Jelikož se ale na burze platí poplatky za každou objednávku, byly by časté nákupy a prodeje přes burzu nevýhodné. Proto vznikly speciální finanční deriváty (CFD, opce), které jsou pro krátkodobé obchodování uzpůsobené.

Obchodování přes CFD je na první pohled stejné jako tradiční obchodování na burze. Rozdíl je ale zásadní, protože například nákupem CFD akcie ČEZ žádnou akcii nekoupíte. Pouze spekulujete na to, že cena zvolené akcie poroste nebo klesne. Při ukončení transakce dojde k vyúčtování a vy ztratíte/získáte prakticky stejně, jako při nákupu skutečné akcie.

Při obchodování s vybranými deriváty lze vyžít finanční páku, která váš konečný zisk (ale i případnou ztrátu) znásobí třeba desetkrát. Z toho vyplývá, že můžete vydělat mnoho peněz i bez velkého kapitálu nebo při malé změně ceny na burze. Současně se ale zvyšuje riziko, že o vsazené peníze v případě neúspěchu přijdete mnohem rychleji.

Výhody / nevýhody

- Licencovaný broker

- Nabízí akcie, ETF a CFD

- Nízké nebo nulové poplatky

- Zlomkové akcie (investice od €1)

- Podporuje češtinu a platby v CZK

- Poplatek za výběry pod 3 000 Kč

- Vyšší zdanění českých dividend

Výhody / nevýhody

- Licencovaný broker

- Nabízí akcie, ETF, krypto a CFD

- Reálné akcie a ETF bez poplatků

- Zlomkové akcie (investice od $10)

- Kopírování ostatních obchodníků

- Čeština není kompletní

- Účet je vedený v dolarech

- Nepodporuje výběry v CZK

- Složité výběry kryptoměn

Výhody / nevýhody

- Licencovaný broker

- Nabízí akcie, ETF a CFD

- Reálné akcie a ETF bez poplatků

- Zlomkové akcie (investice od 25 Kč)

- Podporuje češtinu a platby v CZK

- Vyšší swapy u některých CFDs

- Nenabízí české akcie

- Akcie nelze převést k jinému brokerovi

Velikost výnosů závisí především na dovednostech obchodníka, a proto není tento způsob vhodný pro investory bez zkušeností. Aktivním obchodováním můžete vydělat desítky procent ročně a můžete se jím i uživit. Je zde ale velké riziko. Například u CFD nebo FX opcí končí ve ztrátě přibližně 80 % obchodních účtů.

Alternativní možnosti

Výše uvedené možnosti jsou jen zlomkem dostupných investičních produktů. Zajímavé výnosy lze dosáhnout také investováním do dluhopisů nebo ETF (nízkonákladové fondy, které se obchodují na burze). Specifickou kategorii je investování do kryptoměn, kde je ovšem extrémní riziko, protože jen za rok 2018 většina kryptoměn ztratila přes 70 % své hodnoty. O rok dříve ovšem kryptoměny zhodnotili o stovky procent.

Pokud bychom chtěli zcela opustit sféru burzovního obchodování a kapitálových trhů, nabízí se například investování do P2P půjček nebo slibných začínajících projektů a firem (tzv. startupů). U zmiňovaných P2P půjček jsou výnosy poměrně lákavé a mohou se přiblížit i 20% hranici. Například u společnosti Zonky je průměrný roční výnos pro investory 6,1 %, což překoná kdejaký investiční fond. Ve fondu se ovšem o vaše peníze starají jiní, u P2P půjček musíte být aktivní vy.

Investovat tisíc nebo milion: Je v tom rozdíl?

Investování je dnes dostupné téměř každému a zhodnocení je jednotné pro všechny. K investicím do podílových fondů stačí pár stovek měsíčně, k aktivnímu obchodování pár tisíc korun jednorázově. Také akcie lze nakupovat bez vysokého kapitálu, avšak některé akciové tituly vychází na desítky tisíc korun. Jsou však situace, kdy je nákup za málo peněz krajně nevýhodný. A to zejména kvůli poplatkům. Právě u zmiňovaných akcií si brokeři účtují nemalé transakční poplatky v řádu desítek až stovek korun. Je tedy jasné, že se nevyplatí kupovat akcie za 500 Kč, když zaplatíte dalších 200 Kč na poplatcích. Pak je totiž velká pravděpodobnost, že se vám peníze zaplacené na poplatku nikdy nevrátí.

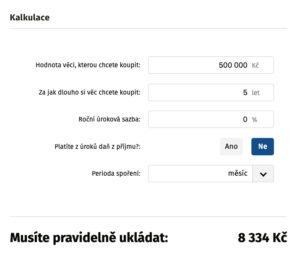

Příklad: Chci půl milionu za pět let, jaké mám možnosti?

Chcete si do pěti let koupit své vysněné auto, ale jeho cenovka je pro vás v tuto chvíli příliš vysoká? Nebo chcete začít vydělávat na vlastní bydlení? Pak je na čase oprášit matematiku a použít základní ekonomické znalosti.

Řekněme, že chceme našetřit půl milionu za pět let. Bez úročení bychom museli odkládat 8340 korun měsíčně, což si ovšem nemůže dovolit každý. Nesmíme navíc zapomínat na inflaci. Za pět let s průměrnou roční inflací 2,5 % totiž peníze ztratí asi 12 % své hodnoty. My ovšem budeme předpokládat, že cílovou částkou je půl milionu Kč.

Ušetřím asi 2000 Kč měsíčně

Pokud můžete investovat kolem 2 tisíc korun měsíčně, tak vás čeká nelehký úkol. Vysněný půlmilion totiž našetříte jen za předpokladu, že váš průměrný roční výnos z investic bude přesahovat 47 %. Takového zhodnocení lze teoreticky dosáhnout aktivním obchodováním, které je ovšem bez potřebných zkušeností asi stejně tak bezpečné, jako hazardní hry a kurzové sázení. S konzervativními metodami investování ale nenašetříte po pěti letech více než 150 tisíc Kč.

Investovat můžu 4000 Kč měsíčně

Pokud budete odkládat 4000 korun každý měsíc, pak po pěti letech budete mít 240 tisíc Kč. Do půl milionu nám ale stále více než polovina chybí. Řešením by bylo investování s čistým ročním výnosem 26 %. Kromě aktivního obchodování lze tohoto zhodnocení dosáhnout i pomocí akcií či komodit s využitím vhodné agresivní strategie. Stále se ale nacházíme v oblasti investování s extrémně vysokým rizikem.

Ušetřím kolem 6000 měsíčně

S měsíční investicí 6000 korun našetříte půl milionu za pět let, pokud dokážete peníze zhodnotit o 12 % za rok. Toho můžete dosáhnete investicí do akcií nebo komodit. U P2P půjček takové zhodnocení získáte jen za poskytnutí půjčky rizikovým žadatelům. Občas se tak vysoký výnos objevuje také u (akciových) podílových fondů, avšak to jsou spíše výjimky. Pět let je ale dlouhá doba, ideální právě pro investici do akciových fondů.

Investuji 8000 měsíčně

Pokud můžete investovat 8 tisíc korun měsíčně, pak vám k dosažení cílové částky stačí průměrný roční výnos 2 %. Takové zhodnocení by měly zvládnout i méně rizikové podílové fondy, dluhopisy, P2P půjčky s minimálním rizikem nebo třeba termínované vklady. V roce 2013 byly mimochodem sazby nad 2 % p. a. běžné také u spořících účtů.

Tady ale už většina čtenářů tuší, že investování na kapitálovém trhu má větší potenciál než 2 % ročně. Např. smíšené podílové fondy nebo P2P půjčky vám peníze mohou zhodnotit o 6 % ročně bez podstupování nějakého extrémního rizika. Vztaženo na náš modelový případ, s ročním výnosem 6 % by bylo potřeba k našetření cílové částky odložit alespoň 7130 Kč měsíčně.

Na co by si měli dát začátečníci pozor?

V první řadě se držte pravidla, že budete investovat jen peníze, které si můžete dovolit ztratit. Každá investice je riziková a nikdy nebudete mít jistotu, že skončíte v zelených číslech. Pokud vám po uhrazení nezbytných výdajů zbývají peníze, určitě všechny neposílejte na investiční účet. Po ruce byste si měli nechat peníze pro případ nouze (ideálně ve výši několika měsíčních platů). Neberte peníze na úkor životní pojistky (kterou stále nemá polovina Čechů!!), popřípadě penzijního připojištění. Investujte zkrátka jen ty peníze, které jsou skutečně volné.

Pokud je řeč o rizicích investování přes internet, pak nemůžeme opomenout velké množství podvodných projektů, které lákají na vysoké zhodnocení a garantovaný zisk. Podvodné projekty lze obvykle poznat podle toho, že slibují nereálné zhodnocení (mnohdy i stovky procent ročně) a zlehčují rizika. Velké množství těchto podvodných projektů využívá nelegální ponziho schéma, kdy se výplaty financují z vkladů nových klientů. Takový systém je logicky neudržitelný a dříve nebo později se zhroutí. Podvodníci s oblibou lákají také na obchodní roboty nebo strategie s vysokou úspěšností. Než tedy někam pošlete peníze, vždy si danou službu nebo společnost důkladně prověřte.

Diskuze, zkušenosti

Stručné, dobře podané a vysvětlené. V jednoduchosti je krása děkuji.