Investování do akcií pro začátečníky – proč investovat, jak začít, kolik je minimální investice

Opakovaně se ukazuje, že investování do akcií je z dlouhodobého hlediska výnosnější, než investování do dluhopisů či ukládání peněz na spořicích účtech. U spořicích účtů je na vině nízká úroková sazba, která nevyrovná ani míru inflace. Uložené peníze tedy nevydělávají, ale naopak ztrácí hodnotu. Naproti tomu akcie sice představují určitou míru rizika, ale mohou vám peníze zhodnotit podstatně efektivněji. Jsou také skvělým nástrojem pro budování pasivních příjmů, což ani populární komodity a forex neumožňují.

Proč zrovna akcie?

Investoři nakupují akcie ze dvou důvodů. Tím prvním jsou dividendy, které společnosti pravidelně vyplácejí svým akcionářům. Dividendy mohou být zajímavým zdrojem pasivního příjmu a to i dlouhodobě. Druhým důvodem je potenciál samotných akcií, jejichž hodnota může růst, ale bohužel i klesat. Dnešní investiční nástroje však umožňují profitovat v obou případech.

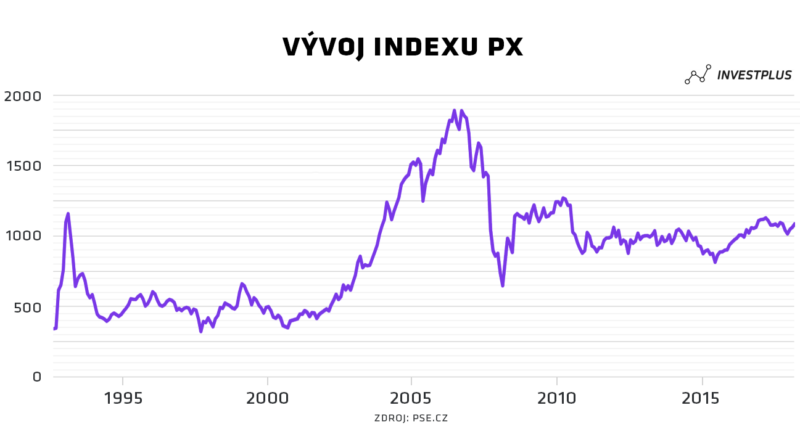

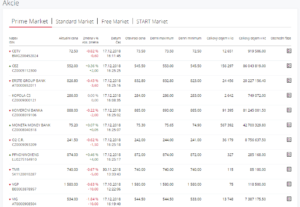

Pro začínající tuzemské investory je logicky nejbližší český trh. Obchodování na českém trhu je dostupné a díky nízkým poplatkům i relativně levné. Českých akcií je ale málo, což prakticky znemožňuje sestavit široké portfolio. Výkonnost tuzemských akcií lze charakterizovat indexem PX:

Index PX je oficiálním cenovým indexem Burzy cenných papírů Praha (BCPP). Jedná se o cenový index s váženým poměrem nejlikvidnějších akcií počítaný v reálném čase.

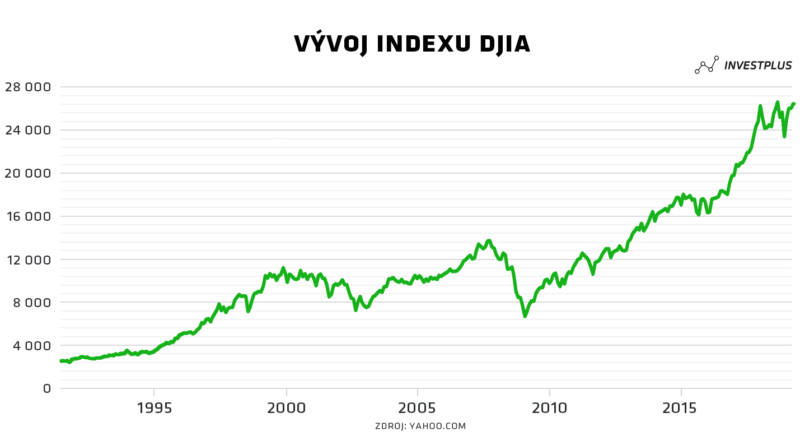

Obchodování se zahraničními akciemi přináší ve srovnání s tuzemským trhem mnohem více možnosti, nicméně bývá často spojeno také s vyššími poplatky. Jako příklad výkonnosti zahraničních akcií uvádíme nejznámější akciový index DJIA:

Dow Jones (DJIA) je indexem Newyorské akciové burzy a nejznámějším světovým akciovým indexem. Dow Jones měří výkonnost 30 největších a nejznámějších amerických společností.

Dividendový výnos

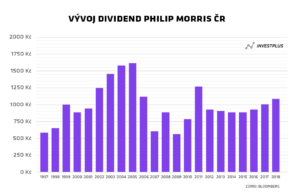

Nákup akcií je investice, od které všichni očekávají zisk. U dividend nehraje roli ani tak absolutní velikost dividendy, jako spíše velikost dividendy vůči tržní ceně akcie. Dividendový výnos se obvykle vyjadřuje v procentech a vypočítá se jako (hrubá dividenda /tržní cena akcie)*100. U některých akcií může relativní výnos dividend přesahovat i 10 % za rok. Pokud neplánujete spekulovat na růst nebo pokles hodnoty samotné akcie, pak je dividendový výnos jedním ze zásadních parametrů při výběru akcií.

Zohledňovat by se měly ale i další faktory, jako třeba stabilita a trend vyplácení dividend v předchozích letech. Roční zisk společnosti by měl být vyšší než vyplacené dividendy, aby měla společnost zdroje pro další růst. Chcete přece investovat do firmy, která bude ještě nějaký ten rok prosperovat. Některé akciové společnosti totiž lákají investory vysokou dividendou i za cenu, že jim ze zisku nic nezbude (nebo musí dokonce doplácet). Takové hospodaření s penězi ovšem mnoho dobrého nevěstí.

Ze společností, jejichž akcie se obchodují na českých burzách, vyplácí dividendy dlouhodobě například O2, Philip Morris, KB nebo třeba ČEZ.

Hrubé dividendy vybraných titulů (BCPP)

| Titul | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 |

| ČEZ | 33 CZK | 33 CZK | 40 CZK | 40 CZK | 40 CZK | 40 CZK |

| KB | 47 CZK | 40 CZK | 310 CZK | 310 CZK | 230 CZK | 230 CZK |

| Kofola CS | 16,2 CZK | 13,5 CZK | 7 CZK | – | – | – |

| Moneta | 8 CZK | 9,8 CZK | – | – | – | – |

| O2 | 21 CZK | 21 CZK | 16 CZK | 13 CZK | 18 CZK | 30 CZK |

| Philip Morris ČR | 1080 CZK | 1000 CZK | 920 CZK | 880 CZK | 820 CZK | 900 CZK |

| Erste Bank | 1,2 EUR | 1 EUR | 0,5 EUR | 0 EUR | 0,2 EUR | 0,4 EUR |

| VIG | 0,9 EUR | 0,8 EUR | 0,6 EUR | 1,4 EUR | 1,3 EUR | 1,2 EUR |

Dlouhodobé investování nebo daytrading

Při investování do akcií existují prakticky dva přístupy. Tím prvním (a velmi populárním) přístupem je dlouhodobá investice na několik let. Motivací pro tyto investice jsou již zmiňované dividendy a možnost růstu hodnoty nakoupených akcií. Obchodování s delším investičním horizontem se využívá také u více rizikových strategií.

Druhým přístupem je daytrading neboli časté a krátkodobé transakce, uzavírané obvykle v rámci jediného dne. Při daytradingu se využívá finanční páka (obchodování na úvěr), takže můžete vydělat i na nepatrných cenových pohybech. Základem úspěchu aktivního obchodování je ovšem dostatečná znalost trhu a schopnost předvídat jeho vývoj. Aktivním obchodováním se v tomto ohledu rozumí také uzavírání transakcí na dny či týdny.

Ať už plánujete denní obchodování nebo dlouholetou investici, základem úspěchu je správné načasování nákupu. K tomu je dobré umět rozpoznávat trendy v grafu. U dlouhodobých investicí se vychází z dlouhodobých trendů, které bývají lépe čitelné. Změny trendů lze předvídat také na základě hospodářských a ekonomických zpráv o dané společnosti.

Obchodování s akciemi a poplatky

Komoditní burzy si účtují jen symbolické poplatky za transakce, takže zásadní slovo má při vytváření poplatku obchodník s cennými papíry, přes kterého přistupujete na burzu. Při obchodování přes internet tedy o poplatku rozhodují především banky nebo brokerské společnosti.

Nejčastěji se poplatek určuje na základě objemu objednávky, popřípadě je tvořen fixní složkou. Obecně se velikost poplatku za transakci pohybuje v řádu desetin procent z celkového objemu objednávky. To je ve srovnání s akciovými podílovými fondy, které si účtují i několik procent, téměř zanedbatelné.

Při výběru brokerské společnosti jsou poplatky samozřejmě stěžejním bodem, nicméně ještě důležitější je zvolit licencovanou společnost. Ideální je porovnávat ověřené společnosti, které za sebou mají už nějakou historii. Podstatné je také to, aby broker nabízel akcie, které chcete koupit.

ROKU

- Přístup na americké i evropské burzy včetně pražské burzy, téměř 2500 titulů

- Nákup akcií a ETF bez komisních poplatků

- Platforma s pokročilým skenerem akcií, demo účet zdarma

- Kompletně v češtině, česká podpora, obchodování v CZK

- Na trhu od roku 2002, licence, vklady obchodníků pojištěny

- Přístup na americké i evropské burzy, přes 2100 titulů

- Nákup akcií bez komisních poplatků, nákup zlomků akcií, minimální investice $50

- Platforma v češtině, demo účet zdarma

- Na trhu od roku 2006, licence, vklady obchodníků pojištěny

- Přístup na americké i evropské burzy včetně pražské burzy

- Poplatky: US akcie za €0,50 + 0,004 USD za akcii, shortování akcií

- Kompletně v češtině, česká podpora, obchodování v CZK, bez demo účtu

- Na trhu od roku 2008, licence, vklady obchodníků pojištěny

Minimální investice? Začít lze s pár tisíci …

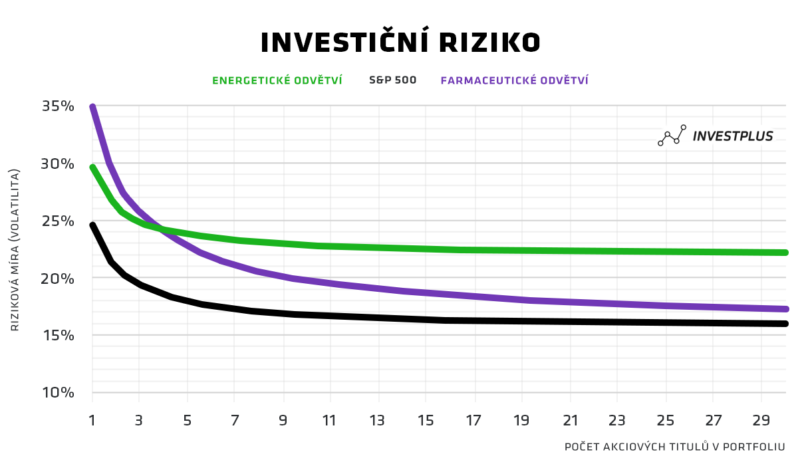

Velikost investice záleží na možnostech investora. Nikde není psáno, že k vydělávání potřebujete miliony. Určitě má ale smysl investovat peníze systematicky a pokud možno do více akciových titulů. Tato metoda, označovaná jako diversifikace, je ostatně důležitá pro snížení rizika při budování investičního portfolia.

Minimální velikost objednávky je vždy jedna akcie, což může být ovšem trochu zavádějící. Jen na české burze jsou k dispozici akcie za pár korun i za několik tisíc, takže se akcionářem může stát opravdu každý. Při investování menších částek je však nevýhodou minimální poplatek, který si brokeři účtují. Tyto poplatky začínají přibližně od sta korun, takže například při objednávce za 500 korun by poplatek činil asi 20 %. Při nákupu za 30 tisíc korun je ale stokoruna už jen 0,3 procenta. Ačkoliv tedy v obou případech zaplatíte stejný poplatek, tak jen v druhém uvedeném případě máte reálnou šanci, že se vám peníze vrátí. Obvykle se proto na burze nesetkáte s objednávkami pod 5000 Kč.

U krátkodobých investic jsou vysoké poplatky nepřijatelné, nicméně při dlouholetých investici se dá akceptovat i poplatek kolem 1-2 % z velikosti objednávky. Investice by se ale měly diversifikovat, což znamená nakoupit více akciových titulů a tím pádem provést více objednávek. U dlouhodobého investování můžete naštěstí portfolio rozšiřovat postupně, podle svých finančních možností. Máte-li k dispozici pár tisíc korun, nemá smysl nakupovat deset různých akcií a platit desetkrát ten stejný poplatek.

Investování do akcií pro začátečníky: Tipy a triky

Investování do akcií se provádí přes internet a není nijak složité. Stačí zvolit brokera, u kterého akcie nakoupíte, poslat na obchodní účet peníze a můžete začít. Na úvod si ale musíte ujasnit, jaké jsou vaše cíle. Nákup dividendových akcií, dlouhodobá investice nebo aktivní obchodování?

Na co se zaměřit při výběru dividendových akcií jsme již nastínili. Stanovte si cíl, kolik by měla být celková výnosnost vašeho portfolia. Nezapomeňte, že se dividendy daní a že není moudré vsázet vše na jednu kartu – diverzifikujte. Důležitost rozložení investičních rizik si ukážeme na zajímavé studii, kterou publikoval server Folioinvesting.com:

U dlouhodobých i krátkodobých investic, které nejsou zaměřené primárně na dividendy, bývá problémem načasování. Odhadnout vrchol růstu či dno korekce je totiž složitější, než se na první pohled může zdát. A stejné je to i s prodejem akcií. Nejjednodušším a přesto účinným způsobem je, aby si obchodník stanovil horní i spodní hranici, kdy akcii prodá. Zní to snadně, ale ono opravdu není snadné prodat akcii, jejíž hodnota roste. Problém je, že pokud začne cena klesat, mají obchodníci tendenci vyčkávat na změnu trendu, která ale vůbec nemusí přijít. Dodržovat nastavená pravidle je ale na burze velmi důležité, což vám potvrdí každý, kdo někdy investoval (byť třeba na testovací demo účtu).

Nevýhody akcií a dividend

Největším rizikem při obchodování s akcemi je, že nakoupené akcie ztratí hodnotu. Proti krátkodobým poklesům se dá poměrně efektivně bránit, například hedgováním pozic, nicméně i zde už je zapotřebí více zkušeností.

Nevýhodou je, že s nízkým kapitálem pravděpodobně nezbohatnete. Můžete investovat řádově tisíce, můžete je zhodnotit, ale zisky dost možná nepřekonají ani cenu investovaného času. Tyto investice je proto dobré vnímat spíše jako investicí do vzdělání, kterou vám už nikdo nevezme.

Obchodníci často kritizují vícenásobné zdanění dividend, které se vyplácí z již zdaněného zisku. V Česku se příjmy akciových společností daní sazbou 19 %, takže například z hrubého zisku 10 milionů Kč je po zdanění něco málo přes 8 milionů korun. Pokud se společnost rozhodne vyplatit tyto peníze na dividendách (sazba 15 %), tak se k akcionářům dostane necelých 7 milionů korun. I to bývá mimochodem častým argumentem společností pro nevyplácení dividend.

Diskuze, zkušenosti

Vlastním portfolio z dividendových akcií (4-6 emitentů), dostávám dividendy ročně cca 5-7% čistého k současnému kurzu. V dnešní době kdy lze přes internet obchodovat přímo z domova považuji tuto možnost vytvořit si vlastní portfolio jako nejlepší. Proti podílovým fondům má to několik výhod z nich bych zdůraznil (dividendy přímo na účet, přehled o každém obchodu dobrým i špatným oproti podílovým fondů,neplacení kromě zprostředkování obchodů žádné další poplatky). Dlouhodobým cílem by mělo být,aby dividendy stačily pokrýt další nákupy, případně už sloužily ke spotřebě v domácnosti. Ideální možnost jak se zabezpečit na důchod bez státu, případně mít ještě další příjmy z pronájmů nemovitostí,dědictví,velké výhry.